2022年上半年,市场外部环境持续恶化,发散的疫情起伏绵延严重影响了需求的释放,全国物流运输被疫情阻断也令市场雪上加霜,市场遇冰点。

据奥维云网(AVC)推总数据显示,今年上半年中国家电市场实现零售额3389亿元,同比下滑9.3个百分点,市场规模相比于疫情最为严重的2020年上半年的市场规模仅稍高99亿元,可以说是市场 “最惨”上半年重现。

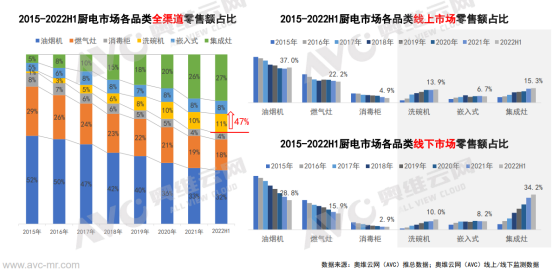

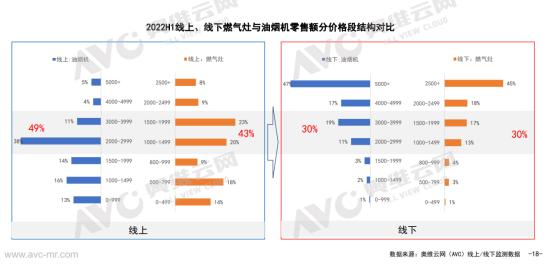

一位业内人士告诉潮流家电网,和五年前、十年前相比,如今的厨电市场已经发生了根本性变化,市场结构也从之前的金字塔结构进化成了哑铃形结构,这也就决定了传统的产品、营销模式等正在失效,取而代之的是新产品、新模式。

从表面上看,集成厨电的崛起、渠道的扁平化、分销体系的崩塌造成了传统厨电品类的“失速”,但在深层次里,是消费群体变迁和消费需要变化主导下的新旧动能转换的不畅,造成了传统厨电品类的持续下滑。

正是基于此,很多人认为传统厨电市场已经不行了。但是在另一方面,以方太、老板为代表的头部品牌在冲破百亿大关后仍旧保持中高速增长,美的、海尔、苏泊尔等综合性品牌也保持不错的增速。

所以,传统厨电市场到底行不行?我们不妨从趋势入手,看看发生了什么?未来又会发生什么?

从产品到场景:商业逻辑之变

纵观集成灶的发展历程,之所以能够在短短几年内快速崛起并成长为市场规模破200亿元的品类,离不开三个重要的因素,第一、产品集成,占地空间更小,而功能更多,同时吸风口离灶台更近,肉眼可见的效果;第二、扁平化的渠道模式去除了中间商赚差价,零售商的内驱力空前爆发;第三、快速迭代的产品,满足了消费者的需求,为这一品类的持续增长注入了动能。

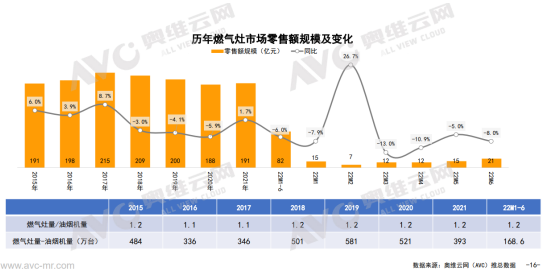

而这些正是传统厨电产品的软肋。换句换说,在过去相当长的一段时间内,油烟机和燃气灶的革新速度是比较慢的,给厨房带来的整体体验感也是欠佳的,这在一定程度上促进了集成灶的发展。

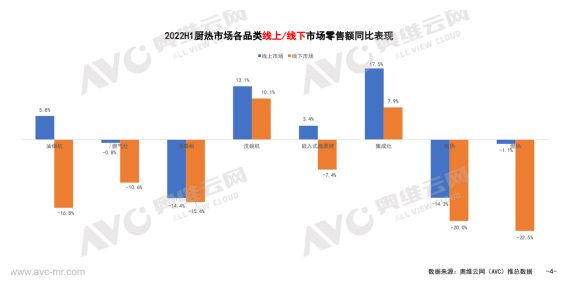

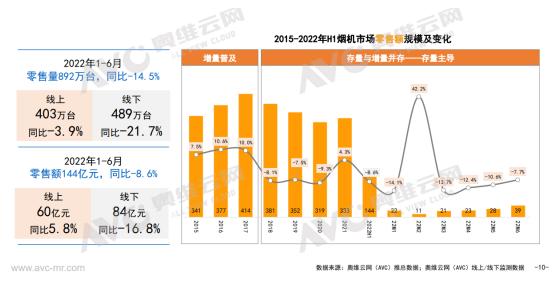

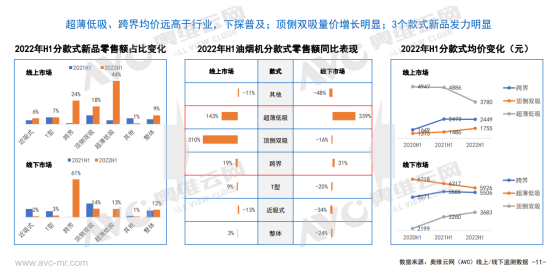

正是如此,我们看到了近几年油烟机行业的升维之路。来自奥维运网(AVC)推总数据显示,尽管2022年1-6月份油烟机零售量892万台,同比-14.5%,零售额144亿元,同比-8.6%,但是超薄低吸烟机、跨界烟机、顶侧双吸烟机表现不错,其中超薄低吸烟机1-6月在线上市场零售额同比增长了143%,线下市场同比增长了339%;跨界烟机线上线下同比分别增长了19%和31%;顶侧双吸烟机则在线上市场同比爆增310%,线下市场则同比下滑了16个百分点。

一位来自二级市场的厨电品牌代理商告诉潮流家电网,在当地市场,消费者对于厨电产品最关心的是颜值(工业设计),其次是风量、风压、噪音和火力等等,对于年轻消费群体来说,他们对于产品的需求,不仅要好看,好得还用。

而另一位来自四五级市场的代理商则表示,在乡镇市场,油烟机、燃气灶仍旧属于普及类产品,消费者对于产品的要求,第一吸油烟机效果好;第二外观要漂亮,所以侧吸式油烟机更受欢迎。与此同时,该代理商表示,乡镇消费者对于传统厨电的认可度更高,而县级消费者更喜欢集成灶。

除了产品的升级之外,目前整个行业产品的高端化、集成化、智能化趋势同样明显,而由此延伸出来的一个较为明显的走势就是,越来越多的企业开始提供厨房整体解决方案,而厨房整体解决方案的载体正是厨电产品的套系化。

托马斯·科洛波洛斯说,面对年轻群体的强势崛起,只有理解消费主力95后的商业逻辑,懂得如何靠拢这一代年轻人,未来的商业才能成功。

以华帝等为代表的厨电企业正是典型代表。除此之外,随着厨电行业迈步进入存量市场,其主要增长点将从新装转向换装。之前,大部分消费者购买和安装的几乎都是传统厨电产品,从方便的角度而言,厨电换新仍旧选择传统厨电的几率将更大(安装更方便),这也是传统厨电未来可期的原因之一。

从精装到前装市场:渠道之变

潮流家电网在走访调研中发现,近几年,整个厨电行业的渠道分化也很明显,传统的强势渠道“KA、专卖店”每况愈下,取而代之的是综合体验店、社区店、抖音直播、网批渠道、前装市场等渠道。

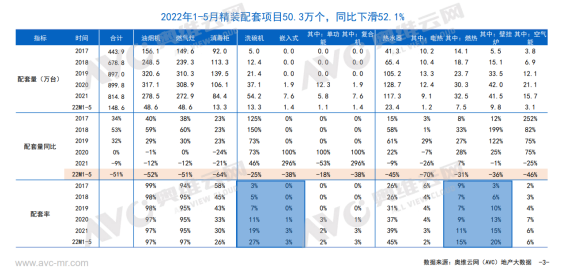

就连前几年快速增长的精装房和电商平台也在今年上半年遭遇了“滑铁卢”。

根据奥维云网(AVC)地产大数据显示,2022年1-5月,商品住宅精装开盘项目总计676个,同比-45.4%,精装规模50.3万套,同比-52.1%。

而在京东、淘宝等电商平台方面,一位业内人士告诉潮流家电网,今年1-5月份综合电商流量掉的厉害,只有抖音和快手电商还行。

以618为例,据奥维云网(AVC)抖音/快手监测数据显示,618首周(2022年5月30日-6月5日),厨卫电器在抖音快手两大平台总销量3.5万台,销额0.6亿元,其中包括传统厨电0.36亿元,热水器0.14亿元,新兴厨电0.11亿元。第三周(6月13日-19日)单周总销量5万台,销额1亿元,其中包括传统厨电0.5亿、热水器0.3亿、新兴厨电0.2亿。

虽然传统电商的市场份额和规模要远远大于抖音和快手平台,但是正如奥维云网厨卫大数据事业部高级研究经理郭冬蕾所言,目前抖音电商仍然属于导入期,发展竞争环境相对宽松,且对新锐品牌扶持力度尤为明显,平台的高增长趋势明显。

反观前装市场、综合体验店和网批渠道,兴起之势明显。

一位不愿透露姓名的业内人士告诉潮流家电网,方太近两年之所以能够保持中高速增长,除了产品力之外,离不开渠道布局,其中之一就是前装市场,为了发力换装市场,方太早已开始布局,今年上半年更是加快了步伐。而老板电器布局的时间则更早。

除此之外,华帝、帅康、美的、万和等品牌对这一渠道也是“虎视眈眈”。据了解,年初,华帝成立了针对零售端的前装事业部,专门运作前装相关业务。华帝相关负责人表示,目前已经和一些国内知名室内设计师团队建立合作,接下来会在前装市场挖掘和拓展新合作、新模式,进一步发力前装市场。

奥维云网(AVC)地产大数据预测,在老房改造需求刺激和精装修政策激励的双重促进下,2025年中国家装行业市场规模将达到3.8万亿元,家居建材配套的家电市场规模将超过1260亿元。

而前装渠道之所以如此重要,就是因为它不仅是厨电换装、家装的重要入口,同时也是离消费者最近的一类渠道。

此外,品牌综合体验店、下沉专卖店和网批渠道的发展势头也不容小觑。

其中,品牌综合体验店既是品牌成套产品展示的载体,同时也是和消费者沟通、交流的场地,往大地说,这是一种全新的厨电产品体验空间,是厨电展览、烹饪体验、厨房社交空间的跨界新融合。这一趋势虽然早在十年前就已出现,但是近几年,不仅展示的方式和模式在进化,同时也有从大品牌扩散到中小品牌之势。

而看网批渠道,过去一二线市场线下渠道主流是国美、苏宁为主的KA渠道;三四线市场线下渠道是以专卖店体系为主的各类渠道,正规化偏弱。但是随着京东、天猫、苏宁易购发展网批加盟店的模式,当前下沉渠道正在形成网批加盟店为主的流量结构,渠道更加正规化。

来自东方财富的一份报告显示,目前,网批渠道网点加速下沉,在三四五线市场已经成为主流。头部厨电品牌通过网批渠道销售低端机型,零售价格接近线上价格,相比线下专卖店具有性价比,因此份额在快速提升。

一位传统厨电批发商论证了这一观点,该人士表示,目前县级、乡镇市场厨电、建材家居专卖店大部分都转投了京东、天猫或者苏宁。

不过来自华帝的一位人士告诉潮流家电网,网批渠道的小B客户普遍不怎么会卖厨电产品,他们往往加价10多个点就卖了。目前厨电品类占据的份额比较小,很多小B客户都没指望厨电产品挣钱。

总的来看,零售端线下渠道下沉的同时正在朝着扁平化的方向发展,而前装渠道作为未来换装渠道的重要入口同样备受关注,虽然“得渠道者得天下”的言论已经过时,但是,对于厨电企业来说,渠道的重要性不言而喻。

写在最后:下半年市场如何?

在走访调研的过程中,听到过两个完全相反的论点,来自一二级市场的一位代理商告诉潮流家电网,今年上半年的困难指数直逼2020年上半年,即便终端零售均价下降了10个百分点,市场依旧不见起色。而来自乡镇市场的一位代理商则告诉潮流家电网,他所在的市场整体还行,只要产品有卖点(颜值、免清洗等等),就好卖。此外,他也透露,今年上半年总体均价比较平稳,但是受电商低价冲击还是有的。

从消费端来看,近三年来,消费分级趋势得到强化。疫情让很多消费者长时间居家,这让他们意识到了厨房空间的重要性,也激发了他们用更多、更好厨房设备提升生活品质的诉求,而高端品牌的影响力和品牌调性在此期间起到作用。与此同时,在拼多多、抖音等电商的推动下,厨电产品价格也在持续走低。

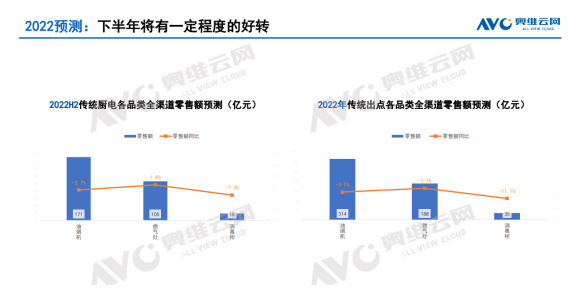

而对于下半年的市场走势,从调研上来看,普遍比较看好,主要基于两点:一、下半年本身就是传统的旺季;二、国家政策的加持。

2021年12月14日,国家发展改革委、工业和信息化部发布了《国家发展改革委工业和信息化部关于振作工业经济运行推动工业高质量发展的实施方案的通知》。通知提出,鼓励有条件的地方在家电等领域推出新一轮以旧换新行动。

此外,近期,商务部会同工业和信息化部、市场监管总局等部门研究提出的《关于促进绿色智能家电消费的若干措施》已经国务院同意,将于近期发布。《若干措施》提出,实施家电以旧换新和绿色智能家电下乡活动,鼓励有条件的地方给予政策和资金支持,但不得设置不合理和歧视性的准入退出条件,有效发挥市场机制作用,充分调动各方面力量,让政策红利惠及更多企业和群众。

【潮流家电网版权声明】:本网站注明转载的内容均来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。如果您发现网站上有侵犯您的知识产权的作品,欢迎提供相关证据,发送邮件至731801816@qq.com,我们会及时修改或删除。